外媒:A股牛市是否持续 别人没看到什么

2015年04月07日 11:22

来源:凤凰国际iMarkets

Hendry仍然认为中国股市会进入牛市。他是为了与众不同而与众不同?是他在中国市场上看到了别人没看到的东西?还是说,事实就是这样?我们会让读者自己来决定。

中国、俄罗斯、印度、巴西的贸易进出口比率

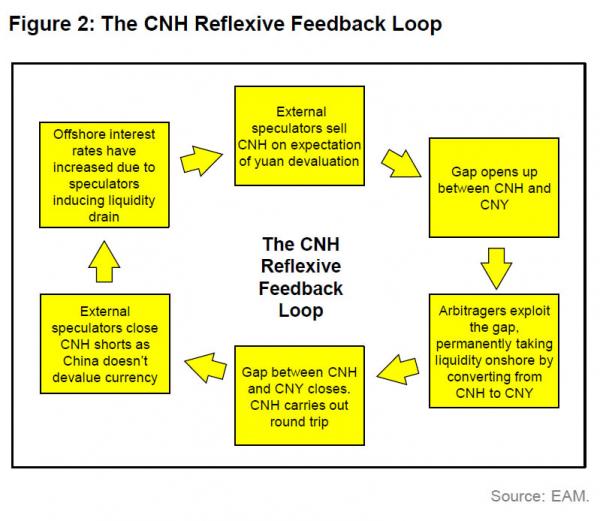

离岸人民币链状反应图

2011年,Hugh Hendry的“看空中国”基金猛涨52%。而现在看来,中国还不曾遭受这么大的灾难。

Hendry的反投资主题很简单:中国经济已经因为前所未有的由产能过剩而陷入了停滞。但是,Hendry从央行最近一次的量化宽松举动中,感觉到了风向的变化。前一段时间,充足的流动性和保证金债务让中国股市大幅反弹。这个苏格兰男人警告说,到目前为止,有先见之明的“对赌中国,就是最大限度地对抗无所不能的央行。”

有鉴于中国股市是2015年就美元资产而言表现最好的市场,人们可以看到为什么经历了令人失望的2012年和2013年、回暖的2014年后,Hendry会不看好2015年。而2015年前两个月,中国股市回报率为10.6%。

所以,Hendry仍然认为中国股市会进入牛市。他是为了与众不同而与众不同?是他在中国市场上看到了别人没看到的东西?还是说,事实就是这样?我们会让读者自己来决定。

以下是他对钟情于中国市场的投资者的“经理人评论”全文:

关于中国,我已经写了很多。从最新的迹象来看,中国市场很难出现牛市。交易商担心美元反弹把人民币推高,尤其是人民币兑欧元和日元,人民币即将贬值的观念已经深入人心。事实上,做空人民币似乎已成为短期宏观圈里看空JGB的新等价物。其实市场早在2010年就分享了世界末日的预言,当时的共识是负面情绪还比较少。最近我变得不那么关心中国,以下是原因。

首先,中国已经重新调整了经济增长模式。2001年到2011年的十年间,中国经济堪比1920年代的美国。这两个时期的中美,生产力、资本回报率、固定资产规模都出现飙升,对参与世界其他地方投资的热情也都极度高涨。我们知道,这两个经济体都会蓬勃发展,确实他们做到了。但是,我认为他们可以发展得更好。

由于宏观经济政策过于强硬,中美两国都没能发展得更好。20世纪20年代,美联储拒绝让货币通过黄金标准进入经济,来进一步提振信贷。而中国则歧视家庭部门:货币从未被允许随着经济繁荣而升值;工资也完全没有跟随生产力的提高而出现增长;实际利率则始终为负。总之,这些措施掠夺了家庭本应分享的经济增长红利,让其实际享受到的经济增幅只有5%到7%,压低收入在GDP中的占比,从而提高非自愿性储蓄。没有人真的抱怨,每个人都感觉生活比以前过得更好了,但他们其实可以做得更好。

然而,在世界其他地区因为需求不足而焦虑时,这个政策变得不再实用,政策制定者也在过去两年里不停地试图改变这种状况。中国奉行新的增长模式,控制中国家庭收入增长的手刹已经被松开。显然,货币不再被视为低估,而美元和人民币价值都出现激增,全球经济出现再分配,让美国家庭和中国内地消费者变得更富有。实际和名义利率提高了,工资增长在一定程度上分享到生产力提高带来的红利。消费者支出强劲,对GDP增长的贡献可能占到4%。那什么政策制定者要低估经济增长的一个可靠引擎,选择贬低自己的货币?

其次,在宏观层面上,并非所有国家都生而平等。美国、欧洲核心国家、日本属于精英“一线”国。这些国家都有大量的非贸易部门,正如量化宽松政策所表现出来的那样。他们可以决定自己的利率,不用担忧货币贬值会带来通货膨胀。当今中国对世界的吸引力取决于它在全球所处的地位。中国不是墨西哥,后者作为石油出口国,在面对经济下滑以及恶化的贸易条件而要提高利率时,会感受到压力,因为它担心会失去对比索控制。相反,中国似乎与美国、欧洲和日本属于同一阵营,可以决定自己的货币政策。

尽管如此,经济学家们还是担忧人民币升会随着美元升值。因为这会让中国的贸易顺差剧减,对已经不堪一击的国内经济造成冲击。对货币进行估值,一直都很困难。我很难证明人民币被大幅高估。首先,贸易顺差已经到达到创纪录的新高水平。也许你会发现中国出口量会因为进口价格的原因而下降,但中国在全球市场的出口份额持续上升,其出口竞争力似乎依然强劲。国内方面,主要大都市的失业率仍然很低。其GDP增速尽管放缓,但比起世界其他地方,中国经济仍健康很多。

也许,看看贸易条件更加有用。贸易在解释过去18个月里,新兴市场汇率走势分化方面发挥了重要作用。中国市场原材料成本巨幅下跌,尤其是铁矿石和石油价格的暴跌,极大地提高了中国的贸易地位。这个解释同样适用于印度,只有央行的外汇储备可以阻止货币的进一步升值。相比之下,由于重要原材料出口价格大幅下跌,俄罗斯和巴西的货币价值出现自由落体般下跌,这与贸易条件造成的破坏是相辅相成的。

很多不看好中国前景的分析师的主要理由是:不看好人民币与美元挂钩的结构。 由于国际宏观市场呈现牛市,以及很多公司愿意在中国境内做生意以对冲汇率风险,人民币汇率已接近汇率调控区间的上限。而结局自然是中国人民银行买入人民币,卖出美元。这一过程将牺牲中国经济的流动性。尽管中国央行最近降息两次降准一次,7天回购利率上升140个基点达4.8%,上证A股指数从年初到二月中旬跌达10%,证明流动性下降。如此看来,对中国宏远经济的担心是有依据的?

不能这样快速下结论。我们需要记住:中国是唯一一个没有被“零利率”困住的一流经济体,有以国际标准来看很高的利率水平,因此中国还有很大的降息空间。实际上,去年11月降息起,中国开始实施宽松的货币政策,推高了股市价格,也使一年远期回购利率达到3.6%。如此高的回购利率说明投资者认为中国经济的流动性只是暂时紧张,这个问题未来会被监管机构解决。

几年前,每次提到通货紧缩的蔓延顺序时,我们总说:“美国最先受影响,中国最后。”此规律多次被验证为真。通货紧缩会使当地金融市场产生大量卖空,从而引起一系列向投资者倾斜的政策。如今,通货紧缩终于蔓延到中国,国际金融市场普遍呈熊市,股票也从2007年的最高点大跌75%。实际上,中国股市的风险收益率可以类比2009年的美国股市,2012年的日本,2014年底的欧洲。和那时一样,市场低估了央行降息的作用。

当然,孤立的看风险回报率一个指标是远远不够的。在证券市场上,我们支付离岸利率,以此来对冲风险。这可以让我们的投资组合多样化,来对抗全球熊市。但是我们的理论不是要你把资金投入一个拥有高名义利率的缓慢增长的经济体,哪怕这种经济体有降息政策也没用。

下面是我的解释:

看好中国主要是因为中国是一个完全不同的国家。中国国内的金融系统曾经在国际上被孤立过很长时间,那时,西方几乎不认识中国。曾经的中国银行业并不青睐私人资产和中小企业资产。市场中的很多私营企业对流动性有巨大的需求。

幸运的是,中国政府计划进一步开放资本市场,这将满足借贷增长的需求。随着资本市场的放开,将资金注入内地市场更为容易,内地市场也需要离岸流动池,这一切使离岸利率进一步提高。同时,由于资金经理对中国市场的一些偏见,有时离岸利率也会低于央行利率,创造了一些投机机会。(克克/编译)

免责声明:本文仅代表作者个人观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

近一年

13.92%

混合型-华安逆向策略

凤凰点评:

业绩长期领先,投资尖端行业。

网罗天下

凤凰财经官方微信

财富派

战火锻造的富兰克林家族

点击数:1378761

奥巴马拒住的酒店原来是中国人的

点击数:1398712

为什么这个90后是未来的扎克伯格?

点击数:1765508

陈曦:琴与弓的生活美学

点击数:1928339

图片新闻

视频

-

李咏珍贵私人照曝光:24岁结婚照甜蜜青涩

播放数:145391

-

金庸去世享年94岁,三版“小龙女”李若彤刘亦菲陈妍希悼念

播放数:3277

-

章泽天棒球写真旧照曝光 穿清华校服肤白貌美嫩出水

播放数:143449

-

老年痴呆男子走失10天 在离家1公里工地与工人同住

播放数:165128