贵州茅台:酱香型白酒行业垄断地位不可撼动

英策咨询研究员 汤如意

茅台酒股份有限公司(600519),主营茅台酒系列产品的生产和销售,同时进行饮料、食品、包装材料的生产和销售及防伪技术开发和信息产业相关产品的研制。茅台为白酒行业龙头和酱香型白酒行业垄断者,其销售收入占细分酱香型白酒市场总收入的80%,是典型的产品垄断。公司产品收入90%以上进入高端市场,产品主要有53度、低度和年份酒。

2009 年,公司共生产茅台酒及系列产品2.93万吨,同比增长16.71%,实现营业收入96.70亿元,同比增长17.33%,其历年营业收入变化情况,如图所示:

2005年以前,茅台产量小,作为国酒身份,一直以来供不应求,经销商常持现金排队等货。其营业收入额规模,主要取决于产能,只要生产能力扩大,其营业收入必定大幅提高,是典型的卖方市场。在“特供”给党政军及国有大企业后,市场流通量很少,销售量比不上五粮液。

近年来,公司不断开发年份酒概念和文化品牌概念,加大销售渠道建设,销量和利润近四年来大幅上升,2008年,其营业收入首次超越五粮液(2009年又被其反超),其营业收入与五粮液的比较情况,如下图所示:

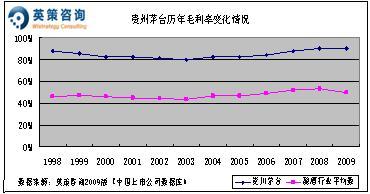

上图数据同时显示,长期以来,贵州茅台的毛利率始终维持在80以上,2008年和2009年,其毛利率接近90%,比五粮液高出30个百分点,远高于行业平均水平40个百分点,如下图所示:

2005年,贵州茅台的净利润开始超过五粮液,2009年为43.12亿元,同比增长13.50%,比五粮液同年净利润高出9.67亿元。其历年净利润变化及增长趋势,如下图所示:

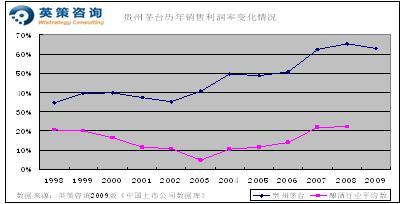

贵州茅台不仅毛利率高,且营业费用率低,加上因维持大规模预付款产生的丰厚利息收入,导致其销售利润率长期大幅高于行业平均水平,近三年更高达60%以上,如下图所示:

2009年,贵州茅台的销售利润率有所降低,净利润增长低于营业收入增长。这主要是因为:1、消费税从严征收导致09年公司缴纳消费税6.88亿元,高于08年的4.88亿元;2、管理费用大幅增长30%,主要用于支付员工福利等开支。

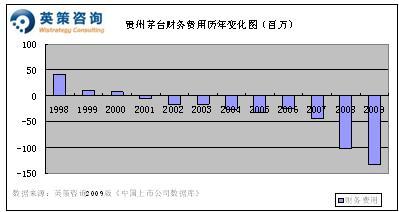

从资产结构看,贵州茅台从2001年上市起,资产负债率始终低于40%,近三年更降低至30%以下。年报显示,公司几无长期负债,流动负债主要由预收款构成(说明公司产品供不应求),由此不仅导致公司流动比率高达300%(2009年),且因长期占用大额预付款产生的利息收入,也规模可观。其历年财务费用变化情况,如下图所示(负值意味着利息净收入):

01年上市前,茅台资本金少,资产负债比高,尽管存在经营风险,但净资产收益率高达60%-70%,投资收益丰厚。上市后,资本结构得到改善,公司以其垄断地位,继续保持较高的净资产收益率,且始终高于行业水平,如下图所示:

与五粮液大搞主业多元化不同,贵州茅台主业较突出,对外投资比例小。数据显示,其对外投资占所有者权益比重,多年来从未超过1%。

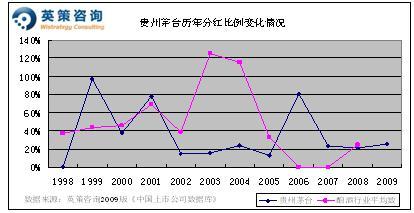

与五粮液另一不同之处是,贵州茅台采取了积极的股利分配策略。11年来,公司从未间断过分红,且平均分红比例达39.9%。这不仅保障了投资者的收益,有助于股价和投资者信心的稳定,也维护了公司在资本市场上的正面形象,进而吸引更多投资者参与。其历年分红比例及与行业比较情况,如下图所示:

随着2010年宏观经济形势的好转,白酒市场呈上升趋势。2009年末,贵州茅台的存货和预收款余额,分别达到41.92亿元和35.16亿元,为2010年经营的顺利开展,提供了可靠保证,公司品牌地位无法撼动。公司决定自2010年1月1日起上调茅台酒出厂价格,平均上调幅度为13%。我们认为,此次提价,不会公司对全年销量带来负面影响,2010年贵州茅台仍将获得较大收入和利润增长。

[2010-04-26]贵州茅台:第一届董事会2010年度第二次会议决议公告暨召开公司2009年度股东大会的通知

[2010-04-26]贵州茅台:投资公告

[2010-04-26]贵州茅台:2010年第一季度报告

[2010-04-26]贵州茅台:第一届监事会2010年度第二次会议决议公告

[2010-04-28]平安被融券卖空18万股 融资者深陷贵州茅台

[2010-04-27]两市26日融资买入4382.5万 贵州茅台续受捧

[2010-04-26]两市23日融资买入额3416万 贵州茅台被看好

[2010-04-26]贵州茅台首季预收款同比增长66%

[2010-04-26]贵州茅台一季度净利同比仅增4%

[2010-04-26]高增长神话终结 贵州茅台面临隐忧

【独家稿件声明】凡注明“凤凰网财经”来源之作品(文字、图片、图表或音视频),未经授权,任何媒体和个人不得全部或者部分转载。如需转载,请与凤凰网财经频道(010-84458352)联系;经许可后转载务必请注明出处,违者本网将依法追究。

| 共有评论0条 点击查看 | ||

|

作者:

英策咨询研究员 汤如意

编辑:

hezl

|

解放军王牌战机出海护海权

解放军王牌战机出海护海权 成飞研发解放军五代战机

成飞研发解放军五代战机 中共史上最危险叛徒顾顺章

中共史上最危险叛徒顾顺章 张国焘叛党最后是何下场

张国焘叛党最后是何下场 苏紫紫上锵锵三人行聊裸模

苏紫紫上锵锵三人行聊裸模 周立波富婆新娘婚史曝光

周立波富婆新娘婚史曝光 的哥坐视少女车内遭强奸

的哥坐视少女车内遭强奸 明星糜烂派对豪放令人咋舌

明星糜烂派对豪放令人咋舌 盘点:从军演看解放军军力

盘点:从军演看解放军军力 俄罗斯尖端武器所剩无几?

俄罗斯尖端武器所剩无几? 孙立人亲上阵与林彪对决

孙立人亲上阵与林彪对决 蒋介石为何十年后对日宣战

蒋介石为何十年后对日宣战 歼20主要针对印俄造的T50

歼20主要针对印俄造的T50 东风21反舰导弹逼退美航母

东风21反舰导弹逼退美航母 华国锋为何敢抓毛泽东遗孀

华国锋为何敢抓毛泽东遗孀 朝鲜“三代世袭”的背后

朝鲜“三代世袭”的背后 是真是假 印度瑜伽飞行术

是真是假 印度瑜伽飞行术 文涛:小学见过女老师裸体

文涛:小学见过女老师裸体