东方证券:不可不知的股指期货结算行情

相比前一天收盘,台指期结算日开盘价平均涨跌幅为0.84%,与非结算日的0.70%相当;摩台期结算日收盘价平均涨跌幅为1.16%,也近似于非结算日开盘价的1.25%。因此,结算日的行情并没有明显异于非结算日,换言之,结算日行情不会经常出现。

台指期结算日开盘价的涨跌幅,每1%分成一段,涨幅1%到5%,发生的次数是10、2、1、0;跌幅排序是12、4、3、1。摩台期结算日当天收盘价报酬率,每1%分成一段,涨幅0%到5%发生次数分别是37、18、7、6、0;跌幅排序分别是38、18、8、3、1。两个期货上涨和下跌的频率类似。因此,结算行情不会偏向上涨或下跌,没有特别倾向的方向。

虽然结算行情不经常出现,我们依旧选取一些特殊结算的样本作为分析对象。平均每年有2 到3 次结算的涨跌幅明显偏高。这些特殊结算行情的共通点是,到期前持仓量偏高。其中台指期的特殊结算样本,持仓量较没有行情的结算日高出4%,摩台期会高出8%。这说明当结算的仓位异常偏高时,有部分投资人刻意参加结算,结算就有作价的可能。

观察结算行情的方向,第一个指标是牛熊市。从图8 和图9 的实例可以看到,结算行情的方向与当时是牛市还是熊市高度正相关。例如2000 年网络泡沫后到2001 年,台指期8 次特殊结算,有7 次压低,唯一的1 次拉高还是发生在2001 年初的短线反弹。

第二个观察结算行情方向的指标是机构持仓。以中国台湾的QFII 为例,从2000 年至2008 年4 月,台指期发生9 次拉高结算,只有1 次当天外资在股票市场净流出,其余8 次都是净买入;压低17 次,12 次净流出。摩台期同时期6 次拉高结算,5 次净买入;8 次压低,7 次净卖出。因此,结算行情的方向与主力机构的股票持仓变化有明显正相关。

近远月价差是第三个观察结算行情方向的方法。例如图13 到图15,三次摩台期都拉高结算,三次远月合约价格都低于近月合约。因为多方拉高结算的获利是由空方的口袋掏出,所以会压低远月价格,防止空方转仓。因此,结算行情的方向与月份价差(远月-近月)负相关。

沪深300 期货的结算行情出现机率可能更低,因为投资者结构中的机构较少、而且期货份额远低于现货,并且台湾案例也说明结算行情不常出现。

东方证券 高子剑 孟卓群

前言

4 月16 日,众所瞩目的沪深300 指数期货在中国金融期货交易所正式挂牌交易。对于这个新鲜的投资品种,投资人或有选择不参与。然而,选择不关注的就很少了。因为即使不参与股指期货,但是只要还参与股票市场,那么股指期货对现货市场带来的改变就与所有股市投资人密切相关。这也是股指期货引起关注的原因。

在股指期货带给股票市场的种种改变中,结算行情是受人关注的一项。有人说,以后每个月第三个星期五股指期货结算,那一天大盘容易下跌,因为市场主力可以先买好股票,同时沽空股指期货,然后在结算时大举将股票卖出砸盘,让沪深300 期货空仓获利。也有人说,投机客可以准备大笔资金,先建立股指期货多仓,然后在结算时大买股票,拉高结算价让多仓获利。凡此种种,都是市场对股指期货结算行情的推想。本文将从海外市场的经验,为读者印证结算行情是否经常出现,有没有方向性,以及能否提前预判结算行情。

何谓结算行情

结算行情既然受人关注,在此我们要先对结算行情下定义。简单的说,因为股指期货结算(或临近结算),成为主导大盘涨跌的因素。如果想要看实际的例子,可以从邻近的香港股市找感觉。港股的每个月倒数第二个营业日,是股指期货结算日,在结算当时,市场经常将行情归因于股指期货结算。例如,2008 年3 月28 日,中国证券报C7 版,《港股市况》栏目,有这样一段话,“昨日港股表现强劲,……,在临近三月期指结算期,多头仍希望推高结算价。”这段话将3 月27 日的上涨归因于股指期货结算。同年2 月29 日,也是中国证券报C7 版《港股市况》栏目,也以结算行情解释当日行情,“昨日是港股二月期指结算日,多头在经过昨日的轧空行情后获利套现,令二月期指持续贴水交易,从而引领港股现货市场早盘急挫。”这段话比较复杂,意思是说,多头强拉指数,让空方强迫平仓。空方被迫下买单止损,让期货价格更高,多方趁势获利了结。而多方离场后,市场失去做多能量,所以期货贴水,进而引导现货下跌。这就是2 月29 日这段港股点评的“白话文”,意思就是将当天早盘的下跌归因于股指期货结算。

以上的两段股评,无论上涨还是下跌,都将行情变化归因到股指期货结算。姑且不论是否正确,但是市场已经习惯将期指到期时的现货波动归因于结算。其实以笔者的经验,有时候的确是股指期货结算影响大盘,但更多的时候是股评人“找故事说”,才将行情归因于股指期货结算的。本文想要做的工作就是,客观的分析股指期货结算对大盘的影响。我们的研究将分成以下步骤:

1.是否有结算行情:结算日与非结算日的波动度比较

2.是否有方向:结算日是否偏涨或偏跌

3.结算行情出现与否的触发因子:到期前持仓量是否偏高

4.如何判断结算行情方向:牛熊市、机构持仓与近远月价差

样本选取

本研究选用的股指期货样本是两个跟中国台湾有关的股指期货:加权指数期货(台湾上市,简称:

台指期)和摩根台湾指数期货(新加坡上市,简称:摩台期)。由于上市时间不同,样本的时间起始点选择为:台指期自1998 年7 月21 日起,摩台期自1997 年1 月9 日起。而样本结束时间都是2008 年4 月30 日,之所以没有选取到更接近的日期,因为在2008 年下半年,台湾的股指期货结算制度有过重大改变(从第三个周四的开盘价,改为第三个周三最后一小时的指数加权平均)。为了求统计的一致性,样本取样时间结束于结算制度改变前。

既然我们的研究内容是股指期货结算对现货市场的影响,所以在下面的分析中,我们用的都是现货指数在结算日的变动是否异常,而不是期货。当然,在描述某些现象时,我们仍然会用到期货的数据,例如结算前持仓量下降速度。但是大部分的分析,仍将以现货指数为主。

结算行情是否存在

结算行情是否存在,是投资人常问的问题。其实这个问题改个问法会更好-结算行情是否经常出现。

因为如果我们说结算行情不存在,那么意思是从来未曾出现;如果我们说结算行情存在,那么意思似乎是每次结算都有特殊行情。然而,结算行情不是万有引力定律,一定出现或一定不出现,所以更好的问法是出现的频率是否高。

我们先研究台指期的结算行情是否经常出现,因为台指期是以开盘价为基础进行结算价计算,所以

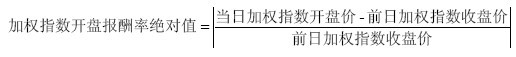

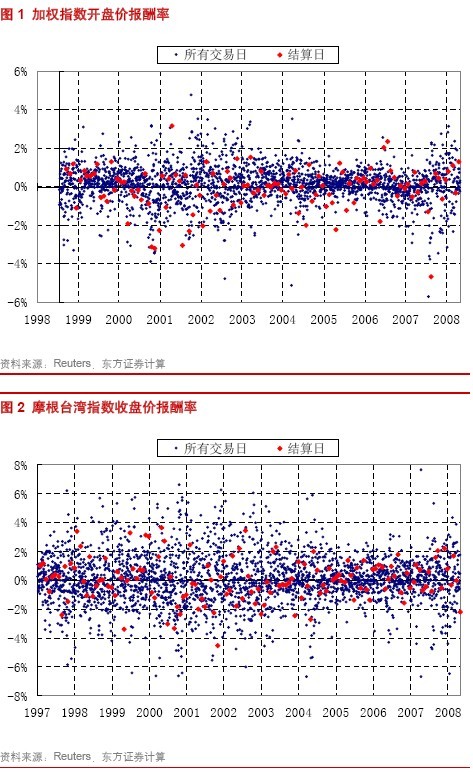

我们用下列公式:

上述公式就是计算每个交易日开盘,相比前一天收盘,不计涨跌,往上冲或往下跌的空间有多少。

那么,在统计时间的2473 个交易日中,开盘报酬率绝对值的平均为0.70%;而如果只看116 个结算日,这个数字是0.84%。由此看来,结算日的高开或低开幅度,比非结算日稍微高一点,但是没有很明显的偏大。图1 也是很好的说明,其中的红点是结算日开盘的涨跌幅,蓝点是其他交易日的涨跌幅。从图上来看,红点没有明显高于或低于蓝点。因此,我们不能说台指期的结算日,大盘的涨幅或跌幅明显高于非结算日。

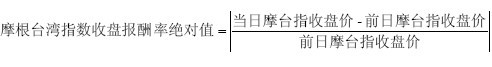

新加坡的摩台期是以结算日的收盘价为结算价,因此我们计算下列公式:

上述公式就是计算每个交易日收盘,相对于前一天收盘价的涨跌幅。我们想从中比较,结算日当天的涨跌幅,是不是明显高于非结算日。如果是,那么可以说结算当天的行情特别大。从结果看,在统计时间的2900 个交易日中,摩台指收盘价报酬率绝对值的平均为1.25%;而如果只看136 个结算日,这个数字是1.16%。由此看来,结算日当天收盘价的涨跌幅,跟非结算日是一样的。图2也说明这样的结果,结算日(红点)的涨跌幅,落于其他交易日(蓝点)的中间。因此,摩台指结算日的波动也没有明显偏高。

从对台指期和摩台期的统计来看,结算当天的涨跌幅没有明显偏大。因此,我们不能说结算行情经常出现。对于股评每逢结算日就拿股指期货说事儿,只能说是硬要给股市涨跌找故事了。

相关专题:

【独家稿件声明】凡注明“凤凰网财经”来源之作品(文字、图片、图表或音视频),未经授权,任何媒体和个人不得全部或者部分转载。如需转载,请与凤凰网财经频道(010-84458352)联系;经许可后转载务必请注明出处,违者本网将依法追究。

| 共有评论0条 点击查看 | ||

|

作者:

编辑:

chenwei

|

解放军王牌战机出海护海权

解放军王牌战机出海护海权 成飞研发解放军五代战机

成飞研发解放军五代战机 中共史上最危险叛徒顾顺章

中共史上最危险叛徒顾顺章 张国焘叛党最后是何下场

张国焘叛党最后是何下场 苏紫紫上锵锵三人行聊裸模

苏紫紫上锵锵三人行聊裸模 周立波富婆新娘婚史曝光

周立波富婆新娘婚史曝光 的哥坐视少女车内遭强奸

的哥坐视少女车内遭强奸 明星糜烂派对豪放令人咋舌

明星糜烂派对豪放令人咋舌 盘点:从军演看解放军军力

盘点:从军演看解放军军力 俄罗斯尖端武器所剩无几?

俄罗斯尖端武器所剩无几? 孙立人亲上阵与林彪对决

孙立人亲上阵与林彪对决 蒋介石为何十年后对日宣战

蒋介石为何十年后对日宣战 歼20主要针对印俄造的T50

歼20主要针对印俄造的T50 东风21反舰导弹逼退美航母

东风21反舰导弹逼退美航母 华国锋为何敢抓毛泽东遗孀

华国锋为何敢抓毛泽东遗孀 朝鲜“三代世袭”的背后

朝鲜“三代世袭”的背后 是真是假 印度瑜伽飞行术

是真是假 印度瑜伽飞行术 文涛:小学见过女老师裸体

文涛:小学见过女老师裸体