东方证券:不可不知的股指期货结算行情(2)

结算行情是否具有方向性

第一个问题,结算行情是否经常出现,我们已经找到答案-“不会经常出现”。但是我们没有解释方向性的问题,因为上述研究是取报酬率的绝对值,把涨跌忽略了。读者可能还会关注,结算行情是否有方向性,也就是偏向下跌,还是偏向上涨。

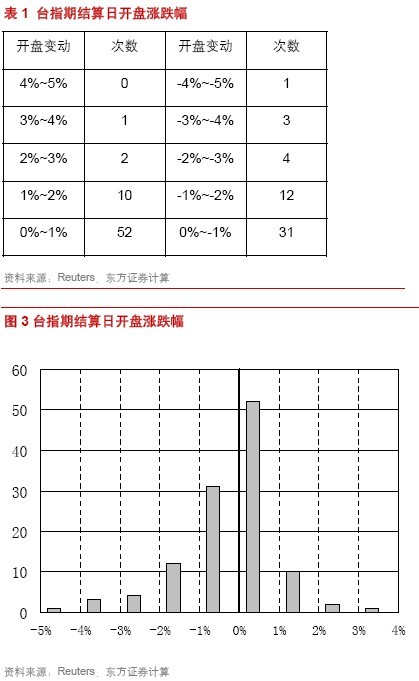

我们把台指期结算当天,开盘价报酬率每1%分成一段,列在表1 和图3。从统计数据可以看到,撇开涨跌幅在1%以内的小行情,涨幅1%到5%,每1%切一格,那么发生的次数是10、2、1、0;跌幅1%到5%,每1%切一格,发生的次数分别是12、4、3、1。结算日开盘下跌稍为多一点,但基本和上涨是对称的。

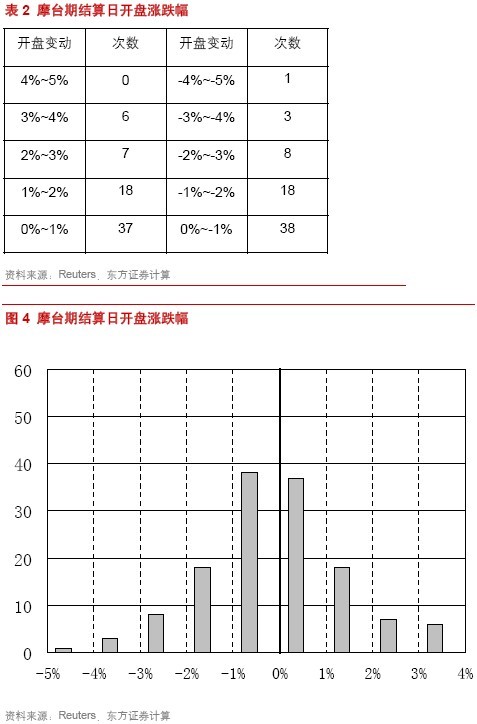

摩台期结算会得出更对称的结果,将结算日当天收盘价报酬率每1%分成一段,列在表2 和图4。根据统计数据,涨幅0%到5%,每1%切一格,5 种幅度发生的次数是37、18、7、6、0;跌幅0%到5%,每1%切一格,发生的次数分别是38、18、8、3、1。对比上涨和下跌的样本,各种幅度的发生次数几乎一模一样。

从台指期和摩台期的检验结果来看,我们进一步得出第二个结论,结算行情没有方向,不会偏向上涨或下跌。综合来说,结算行情既不常出现,也没有方向性。投资者可能担心的股指期货结算影响股市,不是经常发生,也不偏向砸盘或拉高。股市终究会回到自己的步伐,不受股指期货结算的影响。

特殊结算行情样本选取

如果我们的研究写到这里就停止了,读者一定觉得这篇报告没有意义,因为还是有少数的结算日,的确有结算日行情。例如前言里举例的2008 年3 月28 日,港股期货的结算。从图5 来看,自结算前一天3 月27 日早盘开始,H 股指数的确不停的上拉,到了结算日收盘,刚好拉到波段新高,而隔天开始下跌。似乎3 月28 日的上涨就是期货多方为拉高结算价而作,而隔天在短线买气用尽下,小幅回档。所以,如果我们只停留在“结算行情不常出现”,而不去研究结算行情“偶尔发作”的那些样本,有没有什么特点,进而找出一些获利的机会,那就只是把股指期货当成理论教材,而不是交易的工具了。

为了进行深一层的研究,我们先找出特殊结算的样本。首先是台指期的特殊结算样本,定义简述如下:

拉高结算

结算日开盘上涨超过1%

结算日开盘上涨-前五个交易日平均开盘上涨>0.5%共12 次

压低结算

结算日开盘下跌超过1%

结算日开盘下跌-前五个交易日平均开盘下跌<-0.5%共19 次

这个定义简单来说,就是开盘涨或跌必须超过1%,而且相比过去5 个交易日的开盘平均涨跌幅,必须多0.5%。也就是说,例如2003 年3 月20 日,台指期结算日,加权指数开盘上涨1.54%,但是前面5 天的开盘价平均涨幅为1.1%,那么我们认为这个结算跳空上涨1.54%,只是反应了近期的趋势。既然前面5 天开盘平均可以上涨1.1%,那么结算当天开盘上涨1.54%不算大,这只是一个惯性。所以我们定义必须多涨0.5%。压低结算的样本选取也类似,除了下跌超过1%,还必须比前五天开盘多跌0.5%。

所有选出的样本列在表3,得出拉高结算12 次,压低结算19 次。

接下来是摩台期的特殊结算样本,定义简述如下:

拉高结算

结算日收盘上涨超过2%

结算日收盘上涨-前五个交易日平均收盘上涨>0.5%

共13 次

压低结算

结算日收盘下跌超过2%

结算日收盘下跌-前五个交易日平均收盘下跌<-0.5%

共12 次

摩台期特殊结算行情的样本选取和台指期很类似,除了结算当天收盘价涨跌幅必须大于2%以外,还必须比前5 天多跑0.5%。摩台期选取出的样本如表4,其中拉高13 次,压低12 次。

结算行情的驱动因素-持仓量

要判断结算行情是否会发生,有一个最简单的分析方法-持仓量是否异常偏高。这个分析方法,非常准确,甚至可以这样说,如果有人要做结算日行情,什么都可以瞒天过海,就是持仓量纸包不住火。

首先,我们必须了解,结算日行情肯定是某一群体集体所为,不然不会莫名其妙的在结算日发生特殊行情。那么,做结算行情 ,其实跟做生意算帐一样的,有收入也有成本。这个成本就是拉高或压低结算价所需要的资金,这笔资金是固定的。例如,某一群人约好,在结算日收盘时一起拉高权重股1%,她们分配好某甲买红股份,某乙买黄股份,某丙买绿股份、……。那么,每个人负责的股票,都要涨1%,分别需要多少资金,可以从金融工程方法的冲击成本公式得出。这个资金是固定,也就是拉高结算价的“成本”。

而收入呢?如果这群人约好了拉高结算价,算出需要多少资金买股票,他们在结算前要做好的另一件事,就是股指期货建多仓。只要大家一起拉结算价,多仓就会获利。该获利就是拉高结算这笔生意的收入。那么收入也是固定的吗?不是,多仓建的多,多赚一点;多仓建的少,少赚一点。那么,您觉得这群人会建多少多仓呢?肯定是越多越好,因为这个生意成本是固定的,但是收入是可高可低。除非对自己的水平没信心(冲击成本算错),否则肯定是多仓越多越好,一直留到结算,权重股拉高,多仓大赚一笔。

上面的例子推论的是拉高结算,压低结算也雷同。压低股价的成本是固定的,收入取决于有多少空仓。空仓越多,获利越高。因此,如果有人预谋压低结算价,那么她所建立的空仓一定是越多越好。

因此,如果结算行情会出现,那么股指期货的仓位一定会异常偏高。图6 就是很明显的案例,虚线标出的11 月16 日,就是台指期结算日,当天的开盘价相比前一天收盘,低开3.19%,毫无疑问是压低结算。而淡蓝色的柱状图代表持仓量,在结算前明显增加。一般而言,持仓量在结算前一周就会开始下降,逐渐转仓到下一个月的合约。图6 中11 月合约的持仓量,原本应该是从9000 手逐渐下降到4500 手的水平。但是从11 月9 日开始就异常上升,到了结算前一天还有10754 手,这等于大约6254 手的持仓量是不寻常的参加股指期货结算,接下来看到的就是结算大跌3.19%。这就印证我们前面的推理,结算行情是有人特意所为,而她们一定会增加股指期货的持仓量。因此,仓位在结算时异常的偏高,就要特别留意结算行情可能会出现。

图6 几乎可以说是用持仓量解释结算行情是否发生的完美案例,但是这是人为的主观判断。那么,有没有衡量的标准呢?我们先解释到期前转仓的情况,以2008 年1 月份的A50 期货为例(图7),1 月30 日是1 月合约到期日,仓位在结算前第8 个交易日的1 月18 日是1234 手,前第6 个交易日的1 月22 日达到最高值1318 手,接下来开始逐步下滑,而2 月合约的仓位也同步开始增加。这就是典型的股指期货到期前转仓。

从图7 的案例来看,股指期货的仓位下降开始于到期前第5 个交易日,刚好一周,因此我们以到期前第6 天为基准,定义仓位的递减率,如表5:

表5 中的台指期合约,于2008 年4 月17 日结算,我们以倒数前第六天,4 月9 日的持仓量53791手为基准,计算递减率。例如4 月10 日的持仓量为52369 手,那递减率97.40%

这样我们可以得出到期前1 到5 天的持仓量递减率,然后再根据前面定义的有结算行情的到期日,和没有结算行情的到期日,表6 就表示这两个群体结算前仓位的递减率。

表6 的结果很清楚告诉我们,有结算行情的样本,从T-5 到T-1,递减率每天都高出无结算行情的样本约4%。这就进一步量化我们的推理,如果结算行情将出现,仓位会异常增加。这多出的4%,可以说就是刻意想参加结算行情者所为,她们也就很可能是结算行情的始作俑者。

表7 是我们用同样的方法检验摩台期的结果,可惜碍于原始数据,没有结算前一天的持仓量。摩台期也可以看到类似结果,有结算行情的时候,仓位递减的速度比较慢。而且摩台期递减速度更慢,因为机构参与者比例高于台指期。例如结算前两天,有结算行情的递减率高于无结算行情7.8%,这个数字明显超出台指期的3.6%。在一个机构投资者比例更高的市场,这样的现象很正常,因为如果有人在结算作价,那她是机构投资者的几率,肯定高于她是个人投资者的几率。

如何看出结算行情的方向-牛熊市

行文至此,我们的研究价值还没有发挥出来,因为即使能够从持仓量异常增加判断出结算行情是否会发生,但是如果没有办法进一步推论出行情的方向,那么是没有多大用处的。顶多读者就是看到持仓量偏高,结算行情可能出现,但是不知道方向,那就只能先离场观望,无法进一步决定开做多还是做空。所以,接下来我们要进行的就是本研究最重要的一个部分,如何看出结算行情的方向。

我们将用三种方法判断结算行情方向:牛熊市、机构持仓、近远月价差。

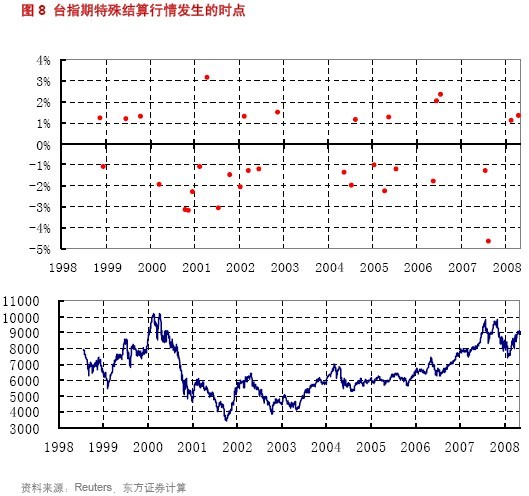

首先我们看牛熊市。这个命题的意思是说,结算行情的方向,跟当时处于牛市或熊市有关。我们直接从案例找答案。图8 的上半部是台指期的31 次特殊结行情发生时点,下半部是当时的大盘走势。从图8 就可以直接看出,拉高容易发生在牛市,压低容易发生在熊市。例如1999 年是千禧年网络股泡沫前的牛市,该年发生两次结算行情,都是拉高。接下来的2000 年和2001 年,既是网络泡沫,又是911 恐怖攻击,毫无疑问是熊市。而这两年发生的8 次特殊结算,7 次压低,唯一的一次拉高发生在2001 年初的小反弹。又如离我们比较近的2007 年,两次都是压低,当时是市场第一次感受到次贷危机,6 月贝尔斯登两只基金涉足次贷出现亏损,7、8 月台股下跌,就接连出现两个压低结算。2008 年初,市场在大跌前的最后反弹,两次的特殊结算又都是拉高。由此可见,拉高或压低,与当时的市况是密切相关的。

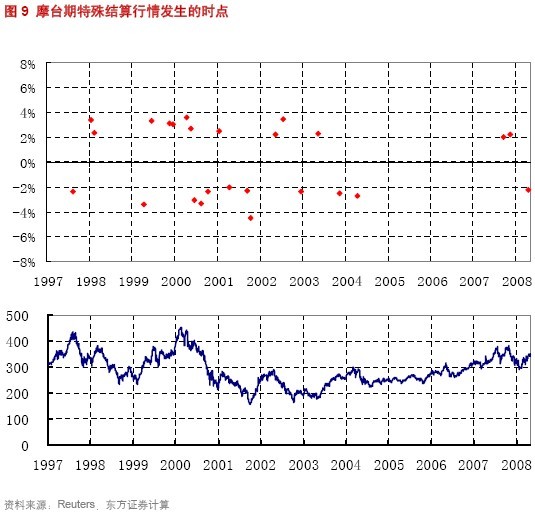

图9 展现的是摩台期的特殊结算发生时点。和台指期的情况一样,摩台期的特殊结算方向也与市况息息相关。例如2000 年5 月网络泡沫破裂以前,从1999 年算起,这段牛市中的6 次特殊结算,5次拉高。泡沫破裂后,2000 年下半年的3 次特殊结算全部压低。而接续泡沫破裂的熊市,2001 年除了年初反弹时发生一次拉高结算,其他三次都是压低。因此,摩台期的特殊结算行情也是与当时的市况高度正相关。

结算行情的发生方向与市场处于牛熊市正相关,这说明了一件事,“做结算行情的人不会逆势而为”。因为做结算行情的投资群体,在股票市场上肯定有不少的份额。那么在牛市中,这一群体也要买股票,而她们的资金不会少,买股票必须分散在好几个交易日。这时她们就会考虑,把原本分散的资金稍微集中在股指期货结算,然后结算前建好多仓,这样就算股票买错(后续下跌),期货多少可以有一些获利。

那么结算行情作完以后,是不是买气就散了呢?一般不会。例如2003 年5 月29 日,摩台期结算大涨2.29%,当天QFII 在台股大幅买进130 亿新台币的股票(股市总成交额593 亿新台币)。不少投资人认为,当时正处于SARS 危机未完全解除的背景, QFII 集中这么大的买气拉高结算,接下来买气肯定不够,后市不妙。然而,接下来连涨两天,两周内累计上涨11.1%,QFII 的买气也继续持续。其实,当时QFII 已经对大市做出判断,认为SARS 的影响已经消退,已经准备好对股市加码。这样的案例说明了一件事,当一个在股票市场中占大份额的投资群体决定作结算行情时,绝对不是一时兴起。她们早就对市场行情有主观判断,而且是一个长期的看法。结算前买股票,结算时买股票,结算后肯定还会再买股票(除非基本面发生变化)。所以,这些做出特殊结算行情的人,不能说是投机客,她们也是决定长期的投资方向后,再利用股指期货的结算多争取一些获利。

相关专题:

【独家稿件声明】凡注明“凤凰网财经”来源之作品(文字、图片、图表或音视频),未经授权,任何媒体和个人不得全部或者部分转载。如需转载,请与凤凰网财经频道(010-84458352)联系;经许可后转载务必请注明出处,违者本网将依法追究。

|

作者:

编辑:

chenwei

|

解放军王牌战机出海护海权

解放军王牌战机出海护海权 成飞研发解放军五代战机

成飞研发解放军五代战机 中共史上最危险叛徒顾顺章

中共史上最危险叛徒顾顺章 张国焘叛党最后是何下场

张国焘叛党最后是何下场 苏紫紫上锵锵三人行聊裸模

苏紫紫上锵锵三人行聊裸模 周立波富婆新娘婚史曝光

周立波富婆新娘婚史曝光 的哥坐视少女车内遭强奸

的哥坐视少女车内遭强奸 明星糜烂派对豪放令人咋舌

明星糜烂派对豪放令人咋舌 盘点:从军演看解放军军力

盘点:从军演看解放军军力 俄罗斯尖端武器所剩无几?

俄罗斯尖端武器所剩无几? 孙立人亲上阵与林彪对决

孙立人亲上阵与林彪对决 蒋介石为何十年后对日宣战

蒋介石为何十年后对日宣战 歼20主要针对印俄造的T50

歼20主要针对印俄造的T50 东风21反舰导弹逼退美航母

东风21反舰导弹逼退美航母 华国锋为何敢抓毛泽东遗孀

华国锋为何敢抓毛泽东遗孀 朝鲜“三代世袭”的背后

朝鲜“三代世袭”的背后 是真是假 印度瑜伽飞行术

是真是假 印度瑜伽飞行术 文涛:小学见过女老师裸体

文涛:小学见过女老师裸体