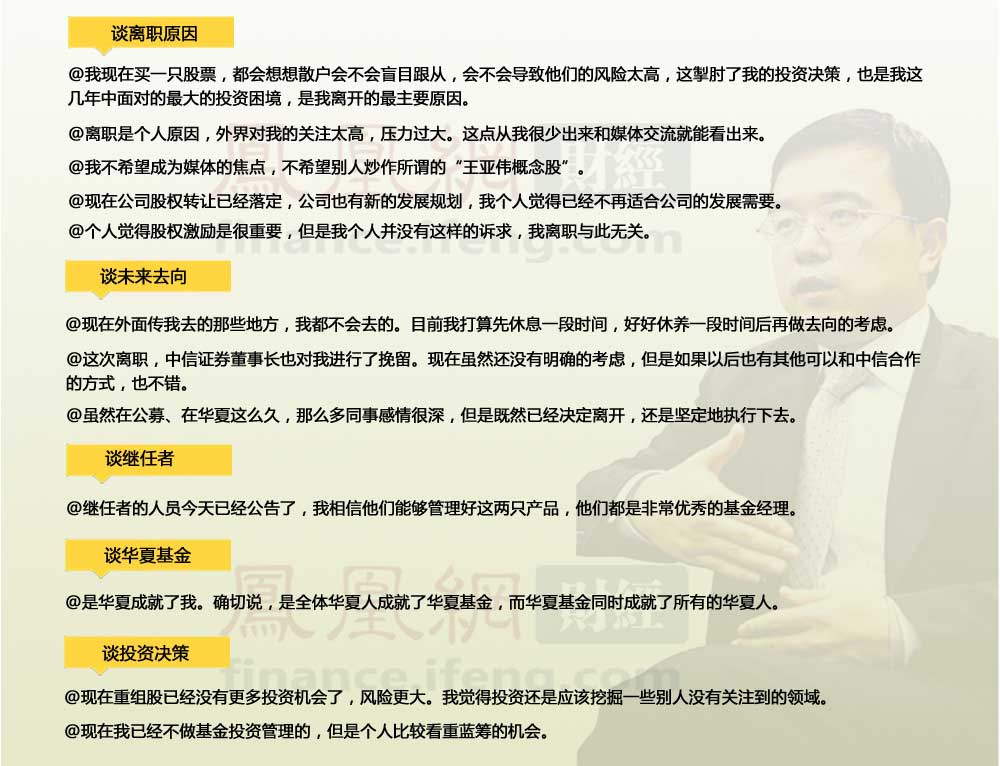

导读:近两年王亚伟离职传闻一直不断,而2011年跌落的业绩和2012年一季度华夏大盘的巨额赎回让这位基金一哥的离职传闻再度风生水起。5月7日,华夏基金公司正式发布了王亚伟的离任公告。王亚伟本人也在当天召开告别会,对离职原因和未来去向等发表了观点。【评论】

2012年5月7日 下午2点

华夏基金公司会议室

王亚伟,这个在中国最高学府清华大学一举拿下双学士学位的高考状元,毕业后机缘巧合进入了华夏证券最负盛名的东四营业部,在那里,获得时任营业部总经理范勇宏的赏识,最终获任这家国内最大的一个营业部的研究部经理。他的前任则是赵笑云。王亚伟自己说,在这个部门,他学会了基本面研究。而业内普遍认为,作为国内最大的证券营业部,王亚伟在这里直接与大量大客户朝夕相处,其所构建的人脉资源便令同行只能望其项背。[详细]

到1999年,王亚伟正式接管规模为20亿份的基金兴华时,年仅28岁。当年年底,该基金的净值增长在同行业中排名第五。2000年,该基金取得了49%的净值增长成绩,2001年,在王亚伟手中仍然是业内排名第一。2002年开始,王亚伟接任华夏成长的基金经理。[详细]

到了2004年底,王亚伟开始品尝到了头脑发热的苦果,重仓持有的南方航空,在上涨了不到50%之后一路下滑,重仓持有的中国联通更是表现不佳,仅仅上涨了不到20%便步入漫漫熊途。受此拖累,华夏成长业绩不断下滑,最终沦为倒数第一。[详细]

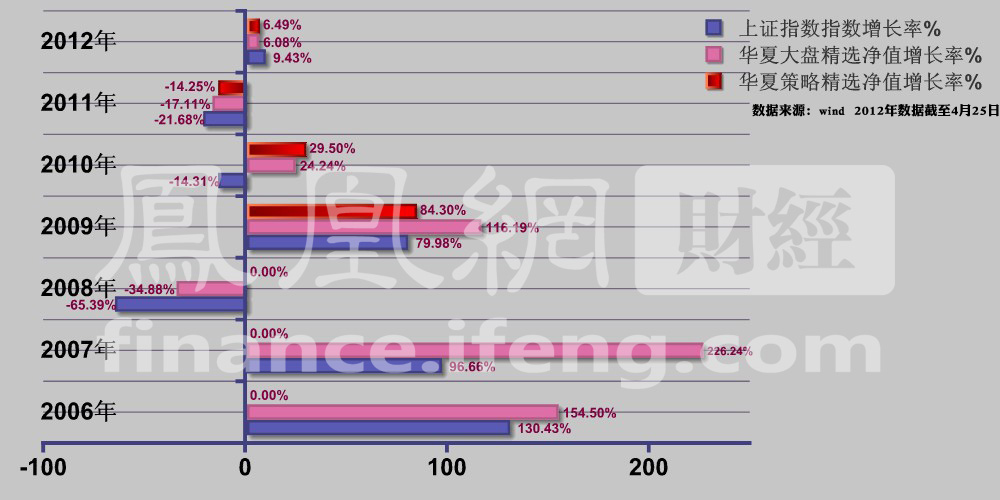

2005年12月31日他再次出山,担纲华夏大盘的基金经理,年中便以115.35%的业绩在186只基金中排名第一,2007年又成为国内第一只业绩翻番的开放式基金。在2008年出人意料的大跌中,王亚伟依然可以凭借全年第二的业绩称霸市场,最终确立了其经历完整牛、熊市剧烈波动考验的江湖霸主地位。2009年王亚伟再次取得了辉煌的成绩,他掌管的华夏大盘在最后一天,以全年涨幅达到116.19%成绩再次成为主动型基金中的第一名,并且该基金的累积净值成为中国基金史上首个突破10元大关的基金。[详细]

2010年的业绩厮杀尤其精彩,孙建波这个在该年内被业内无数次提及的名字带着他的"华商盛世成长"来和"一哥"王亚伟的"华夏策略混合"做最后的搏击。截至2010年12月底,华夏大盘精选在去年赚得16.75亿元,华夏策略精选赚得7.84亿元。这两只基金的规模分别为77亿元、31亿元,过去一年合计为持有人锁定了24.6亿元的收益。据Wind数据,这一年,华夏大盘精选和华夏策略精选回报率分别为24%、29.5%。然而这样的成绩依然没能敌过孙建波掌管的华商策略精选。[详细]

2011年9月,在56只华夏大盘精选重仓的个股中,有12只股下半年以来的跌幅超过20%。首当其冲的是美尔雅。由于多只重仓股股价跳水,下半年来,华夏大盘精选和华夏策略精选迅速跌出前1/3。Wind资讯统计,自2011年7月1日至2011年9月28日,按股票型和混合型基金(剔除指数基金)分类,王亚伟的两只基金跌幅超8%。在纳入统计范围的434只基金中,华夏大盘以9.15%的跌幅排在第243名,华夏策略以8.13%的跌幅排在第183名。虽然排名落后,但是比起上证综指13.40%的下跌幅度,依然跑赢指数。[详细]

2011年,A股市场的表现是"全球第二熊",受此影响,公募基金除货币型基金之外无一上涨,是继2008年以来最差的一年。其中,股票型基金跌幅最大,全年下跌25.02%,跑输大盘3.3个百分点。5年来一直霸占"公募基金一哥"地位的王亚伟也走下神坛,其领衔的华夏大盘和华夏策略两只基金在排名大战中名落孙山,甚至未能跻身前十。华夏策略、华夏大盘2011年总收益分别为-14.25%、-17.11%,分别位居同类产品的第13名和第36名。[详细]

2012年一季度业绩收官后,华夏大盘一季度仅上涨0.66%,跑输业绩比较基准近4个百分点,在173只同类型基金中排名87位;华夏策略上涨1.99%,落后于基准1个百分点,排名42位。据一季报披露,华夏大盘去年底份额为6.22亿份,截至今年一季末,总份额只剩4.62亿份,份额缩水比例高达25.69%。而从近两年华夏大盘季度赎回量来看通常只有百万份额,相比之下近1.6亿份的赎回可谓天文数字。一季度同期,华夏策略精选规模从12.17亿份缩至11.59亿份。赎回量是去年四季度的一倍以上。[详细]

1999年王亚伟曾一度清空了上海梅林错过了5·19行情中60%的上涨,暂时失算的王亚伟却在99年四季度反身杀回了上海海林,成功的捕获了该股在2000年1月份单月上涨200%的疯狂行情。王亚伟因此一战成名。[详细]

岳阳兴长可以说是王亚伟的成名作,06年三季度起王亚伟开始进入岳阳兴长,07年一季度,岳阳兴长公告与湖南高桥公司达成重组意向,股价演绎了连续10次涨停的神话,之后伴随着若即若离的生物制药传闻,该股股价一度涨至41元,王亚伟收获10倍收益。[详细]

华夏大盘最早是2006年四季度就只身杀入广钢股份,高达1000万股;2007 年一季度就减仓到395万股,二季度则全部清仓。这期间,广钢大涨从2006年四季度2.6元左右上冲至2007年5月份达9元高位。根据广钢股份历次季报披露的十大流通股古董名单中,王亚伟的两只基金多次出入,收获颇丰。[详细]

贵州茅台是众多基金经理的成名作,对于王亚伟来说却是投资史上第一大败笔。贵州茅台为投资者带来近20倍回报的基金第一大重仓股,却让苦苦坚守近2年的王亚伟亏损达-36%。[详细]

长春经开是王亚伟处于巅峰期被爆出的失败案例,王亚伟赌的是长春经开"资产注入"概念。但这份期待却随着2007年12月18日的一纸公告烟消云散。按照华夏大盘三季度末1500万股的持仓量统计,华夏大盘在那一日损失就超过1500万元。[详细]

事实上,在王亚伟众多的题材股中,大多数仍旧处于等待期,真正宣告失败的投资案例并不多,但陕国投A却是一例。据陕国投A季报显示,王亚伟掌控两只基金分居陕国投A第四、第六大流通股股东。然而陕国投A公告称,股份认购方民生银行决定终止合作。[详细]

这是王亚伟最靠谱的一次离职传闻,据了解,行业内的人并不意外王亚伟的出走意愿和决定,甚至不乏对其离职行为的支持者。支持,出自人性的自发;惋惜,源自对行业机制的悲悯。近几年,下自研究员、基金经理,上到明星高管行业鼻祖,人才流失的剧痛鞭笞着行业的神经。

诸多迹象或许意味着,“王亚伟模式”即将谢幕。正如华夏内部人士曾经所说,“王亚伟模式”不可复制。而市场和舆论的过度阐释,又造就了这样一个“神话”,基民不但不能分食王亚伟基金的一杯羹,却容易在投资中受到噪音干扰。这一模式走到“尽头”,或许也是中国资本市场理性化、市场化的一个进步。[详细]

“老将的纷纷离开不是孤立的,这里面有共性。”深圳某基金公司副总经理表示。“股东利益、管理层利益、基金经理利益相互之间的冲突造成了基金行业流动性偏大。”而造成这一结症的根源在于基金公司的制度,当下《基金法》中基金公司的成立形式只能是有限责任公司,而这种公司的运作方向就是为股东服务。[详细]

为何盛传王亚伟会转投比华夏基金年规模小得多的天弘基金,有一种解释很实惠:天弘基金可能成为业内第一家实行高管股权激励试点的公司。股权激励,恰恰象征着王亚伟及其公募基金行业的某种尴尬。在基金业发展瓶颈期中,越来越多的人才选择离开,和行业长期存在股权激励缺失等机制问题有密切关系。[详细]

回顾公募基金行业发展的十三年间,基金公司高管、基金经理变动频繁。在老10家基金公司中,已有9家公司的总经理更换。公募十三年,人才流失殆尽。针对公募行业缺乏有效激励制度的问题,郭树清主席表示要研究制定证券公司和基金管理公司员工持股计划,探索公司型基金等公司治理的改进措施。[详细]

这一纸聘任,意味着刘文动与王亚伟一道,成为华夏基金分管公募基金业务的两位副总经理。不过,有别于王亚伟专注于自己分管的两只公募基金投资,刘文动则被认为有较强的管理能力,这似乎也意味着他终究会从台前转为幕后管理。[详细]

除了长期暂停申购的基金转为开放之外,华夏基金最近的一系列人事调整也令业界瞩目。3月2日,华夏基金公告称,旗下6只基金的基金经理有所变动。此前1月份,华夏基金陆续公告了5次基金经理调整,这其中有2只基金变动2次。[详细]

2011年5月,华夏基金元老级人物郭树强已于不久前向华夏基金董事会递交了辞职申请并获得通过,目前已经在天弘基金办理了入职手续,只等在监管部门走完程序后公司的正式委任。[详细]

2011年12月,历时近两年的华夏基金股权转让一事终于敲定。南方工业资产管理有限责任公司、山东省农村经济开发投资公司、Power Coporationof Canada、山东海丰国际航运集团有限公司、无锡市国联发展(集团)有限公司。股权转让完成后,上述5家公司分别持有华夏基金11%、10%、10%、10%、10%的股份。中信证券的持股比例降至49%。[详细]

凤凰网 财经 中心 李冰,欢迎收藏。

所有评论仅代表网友意见,凤凰网保持中立