夏草抨击北京立思辰:一家办公设备销售商的谎言(3)

含管理外包服务的设备销售毛利率也只有15%左右,而含设备销售的文件管理外包服务2009年上半年高达39%,这么高的毛利率究竟来自哪里?笔者怀疑该公司涉嫌将设备销售收入转化为管理外包服务收入,招股书是这样解释的:

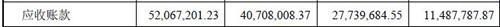

笔者认为立思辰既然能区分设备和服务收入,它应该将设备销售收入剔除在办公信息系统服务之外,目前这样的信息披露,外界根本无法知晓立思辰外包管理服务收入及毛利率,且笔者怀疑立思辰是故意进行这样误导性陈述,让投资者误以为该公司创新的商业模式具有极高的商业价值,可事实上,笔者怀疑立思辰涉嫌提前确认外包管理服务收入,导致该公司在预收账款大幅下降的同时应收账款急剧上升:

立思辰应该分别披露预收账款及应收账款的设备及服务余额,以便外界人士知道其收入确认政策是否恰当,并清楚外包管理服务收入在整体收入中所占的比重到底是多少:

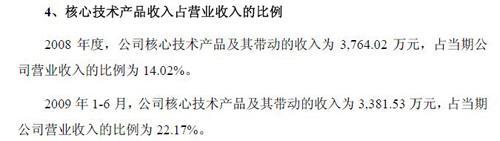

笔者不清楚立思辰核心技术产品收入口径到底是什么,其对应的营业成本又是多少?实际上,笔者怀疑该公司存货相当可疑:

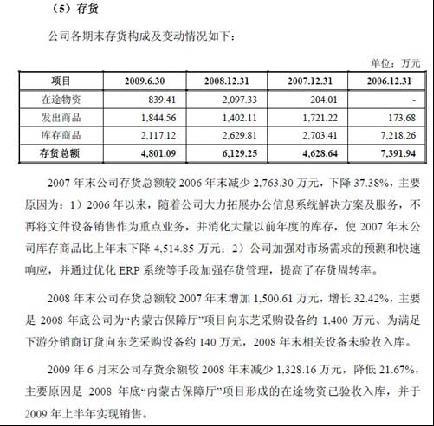

立思辰2006年实现收入1.18亿元,但期末竟然有0.74亿元的存货,且这种存货是极易贬值的办公设备,该公司2004年就转型管理外包服务,怎么可能有如此大的库存呢?最大可能是立思辰2006年涉嫌推迟确认收入,故其2007年度2.19亿元收入有部分怀疑是2006年收入,这导致立思辰2007年业绩出现井喷,收入和净利同比增长均达100%左右;2007年至2009年立思辰分别有0.15亿元左右的发出商品,该公司以前年度发出商品余额很小,2007年度为何会冒出这么多的发出商品?笔者怀疑截止这些发出商品可能涉嫌虚构,即立思辰通过少转营业成本方式虚增收益,人为增加所谓的办公信息系统服务业务模式毛利率。

综上,笔者怀疑立思辰涉嫌包装公司业务模式,将传统的办公设备供应商化装成现代服务提供商,在对商业模式进行包装的同时对财务也进行包装,立思辰涉嫌以前年度推迟确认设备收入、上市前提前确认服务收入,并涉嫌少转营业成本虚增收益并人为提高毛利率,立思辰还涉嫌将设备销售收入转为服务收入逃避增值税,通过财务包装塑造其商业模式成功升级的虚假形象。

相关专题:

版权声明:来源凤凰网财经频道的所有文字、图片和音视频资料,版权均属凤凰网所有,任何媒体、网站或个人未经本网协议授权不得转载、链接、转贴或以其他方式复制发布/发表。已经本网协议授权的媒体、网站,在下载使用时必须注明"稿件来源:凤凰网财经",违者本网将依法追究责任。

| 共有评论0条 点击查看 | ||

|

作者:

夏草

编辑:

hezl

|

解放军王牌战机出海护海权

解放军王牌战机出海护海权 成飞研发解放军五代战机

成飞研发解放军五代战机 中共史上最危险叛徒顾顺章

中共史上最危险叛徒顾顺章 张国焘叛党最后是何下场

张国焘叛党最后是何下场 苏紫紫上锵锵三人行聊裸模

苏紫紫上锵锵三人行聊裸模 周立波富婆新娘婚史曝光

周立波富婆新娘婚史曝光 的哥坐视少女车内遭强奸

的哥坐视少女车内遭强奸 明星糜烂派对豪放令人咋舌

明星糜烂派对豪放令人咋舌 盘点:从军演看解放军军力

盘点:从军演看解放军军力 俄罗斯尖端武器所剩无几?

俄罗斯尖端武器所剩无几? 孙立人亲上阵与林彪对决

孙立人亲上阵与林彪对决 蒋介石为何十年后对日宣战

蒋介石为何十年后对日宣战 歼20主要针对印俄造的T50

歼20主要针对印俄造的T50 东风21反舰导弹逼退美航母

东风21反舰导弹逼退美航母 华国锋为何敢抓毛泽东遗孀

华国锋为何敢抓毛泽东遗孀 朝鲜“三代世袭”的背后

朝鲜“三代世袭”的背后 是真是假 印度瑜伽飞行术

是真是假 印度瑜伽飞行术 文涛:小学见过女老师裸体

文涛:小学见过女老师裸体